Nhiều doanh nghiệp Việt đã từng “đau đầu” vì bị phạt chậm nộp, sai sót trong tờ khai hoặc bị truy thu thuế chỉ vì chưa nắm rõ quy trình báo cáo thuế. Trong bối cảnh kinh tế hội nhập sâu rộng, báo cáo thuế không chỉ là nghĩa vụ bắt buộc, mà còn là công cụ quản trị tài chính giúp doanh nghiệp vận hành minh bạch và hiệu quả.

Bài viết này của An Đức sẽ giúp bạn hiểu rõ tầm quan trọng, quy trình và những lưu ý khi thực hiện báo cáo thuế, đồng thời giới thiệu giải pháp tư vấn báo cáo thuế chuyên nghiệp giúp doanh nghiệp an tâm tuân thủ pháp luật và phát triển bền vững.

Vì Sao Báo Cáo Thuế Lại Quan Trọng?

Tuân Thủ Pháp Luật

Báo cáo thuế là nghĩa vụ bắt buộc đối với mọi doanh nghiệp hoạt động hợp pháp. Việc thực hiện báo cáo thuế đúng hạn và chính xác không chỉ giúp doanh nghiệp tránh các rủi ro pháp lý mà còn xây dựng uy tín và hình ảnh tốt trong mắt đối tác cũng như khách hàng.

THAM KHẢO Luật số 38/2019/QH14 của Quốc hội VỀ Luật Quản lý thuế: TẠI ĐÂY

Quản Lý Tài Chính Hiệu Quả

Thông qua việc báo cáo thuế, doanh nghiệp có thể nắm bắt được tình hình tài chính, từ đó đưa ra các chiến lược kinh doanh phù hợp. Báo cáo thuế chính xác giúp doanh nghiệp kiểm soát chi phí, tối ưu hóa lợi nhuận và dự báo tài chính một cách hiệu quả.

Tối Ưu Hóa Chi Phí Thuế

Dịch vụ tư vấn báo cáo thuế giúp doanh nghiệp tìm ra giải pháp hợp pháp để giảm thuế, bao gồm:

Tận dụng ưu đãi thuế theo ngành nghề, khu vực.

Giảm trừ thuế suất hợp lý.

Áp dụng biện pháp hợp pháp để giảm số thuế phải nộp.

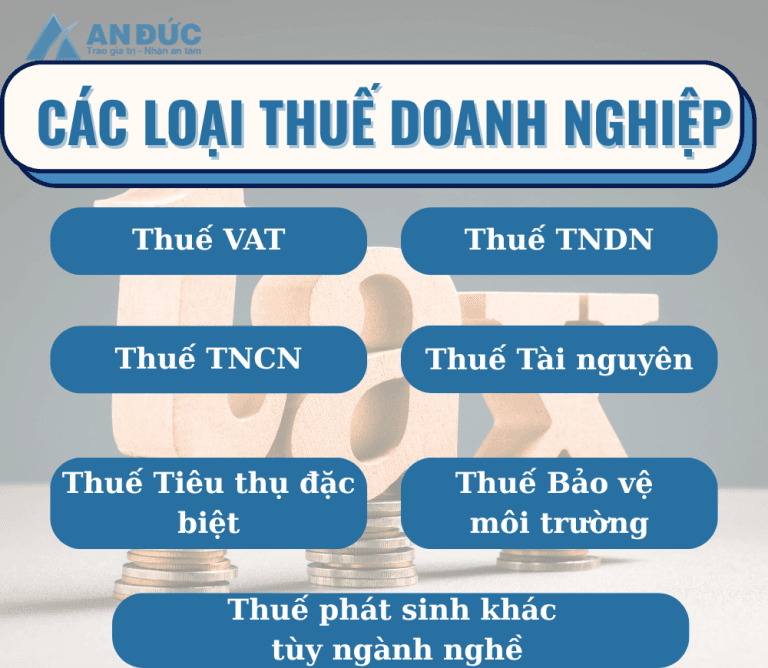

Các Loại Thuế Doanh Nghiệp Thường Gặp

Thuế Giá Trị Gia Tăng (VAT)

Mô tả:

Áp dụng với hầu hết hàng hóa, dịch vụ trong quá trình sản xuất – lưu thông – tiêu dùng.

Doanh nghiệp sẽ kê khai theo tháng (nếu doanh thu > 50 tỷ) hoặc quý (doanh thu ≤ 50 tỷ).

Các mức thuế suất phổ biến:

0%: hàng xuất khẩu

5%: một số mặt hàng thiết yếu (thực phẩm tươi sống, thiết bị y tế)

10%: mức thông thường cho đa số hàng hóa/dịch vụ

Ví dụ thực tế:

Công ty A bán phần mềm dịch vụ → VAT 10%.

Hộ kinh doanh bán rau củ tươi → VAT 5%.

Doanh nghiệp xuất khẩu nông sản ra nước ngoài → VAT 0%.

Thuế Thu Nhập Doanh Nghiệp (TNDN)

Mô tả:

Thuế đánh trên lợi nhuận sau khi trừ chi phí hợp lý.

Công thức:

Thuế TNDN = (Doanh thu – Chi phí hợp lệ) × Thuế suất

Thuế suất phổ biến:

20% đối với doanh nghiệp thông thường.

10% hoặc ưu đãi thấp hơn cho doanh nghiệp công nghệ cao, giáo dục, y tế…

Điểm cần lưu ý:

Chỉ các chi phí có hóa đơn – chứng từ hợp lệ mới được tính vào chi phí được trừ.

Các khoản không được trừ: phạt thuế, chi vượt định mức, chi không có hóa đơn.

Ví dụ thực tế:

Công ty B có doanh thu 3 tỷ, chi phí hợp lệ 2 tỷ → lợi nhuận 1 tỷ → thuế TNDN phải nộp = 1 tỷ × 20% = 200 triệu.

Công ty giáo dục được ưu đãi thuế suất 10%, lợi nhuận 500 triệu → thuế nộp = 50 triệu.

Thuế Thu Nhập Cá Nhân (TNCN)

Mô tả:

Doanh nghiệp có trách nhiệm khấu trừ, kê khai và nộp thuế thay người lao động.

Áp dụng theo:

Thuế lũy tiến từng phần (đối với lao động ký hợp đồng > 3 tháng).

Thuế suất 10% cố định (đối với CTV hoặc hợp đồng dưới 3 tháng).

Ví dụ thực tế:

Nhân viên chính thức lương 20 triệu/tháng → Tính theo biểu thuế lũy tiến (trừ giảm trừ gia cảnh).

Cộng tác viên nhận 8 triệu/tháng → bị khấu trừ 10% = 800.000đ.

Thuế Tài Nguyên

Mô tả:

Áp dụng đối với tổ chức khai thác tài nguyên thiên nhiên: cát, đá, dầu khí, kim loại…

Ví dụ:

Công ty khai thác đá xây dựng sẽ phải nộp theo sản lượng đã khai thác × mức thuế suất theo từng loại khoáng sản.

Thuế Tiêu Thụ Đặc Biệt (TTĐB)

Mô tả:

Áp dụng đối với hàng hóa/dịch vụ đặc thù nhằm hạn chế tiêu dùng hoặc quản lý Nhà nước.

Các mặt hàng chịu thuế:

Rượu, bia

Thuốc lá

Ô tô dưới 24 chỗ

Dịch vụ karaoke, massage

Kinh doanh casino, đặt cược

Ví dụ:

Công ty sản xuất rượu vang phải nộp thuế TTĐB trước khi tính VAT.

Showroom bán xe ô tô dung tích lớn phải nộp TTĐB trước khi bán ra thị trường.

Thuế Bảo Vệ Môi Trường

Mô tả:

Áp dụng cho sản phẩm gây tác động xấu đến môi trường.

Các mặt hàng thường bị áp thuế:

Xăng dầu

Than đá

Túi nilon khó phân hủy

Hóa chất thuộc diện quản lý môi trường

Ví dụ:

Doanh nghiệp nhập khẩu xăng dầu → bắt buộc nộp thuế bảo vệ môi trường theo mức cố định/đơn vị.

Các Thuế Phát Sinh Khác Tùy Ngành Nghề

Thuế môn bài: nộp hằng năm theo vốn điều lệ hoặc doanh thu

Thuế nhà thầu: khi làm việc với đối tác nước ngoài

Thuế xuất nhập khẩu: khi tham gia hoạt động ngoại thương

Ví dụ:

Công ty 100 triệu vốn điều lệ → lệ phí môn bài: 2 triệu/năm.

Công ty thuê chuyên gia nước ngoài → có thể phát sinh thuế nhà thầu.

Doanh nghiệp nhập khẩu thiết bị → phải nộp thuế nhập khẩu + VAT nhập khẩu.

TÌM HIỂU THÊM VỀ CÁC LOẠI THUẾ DOANH NGHIỆP: Tại đây

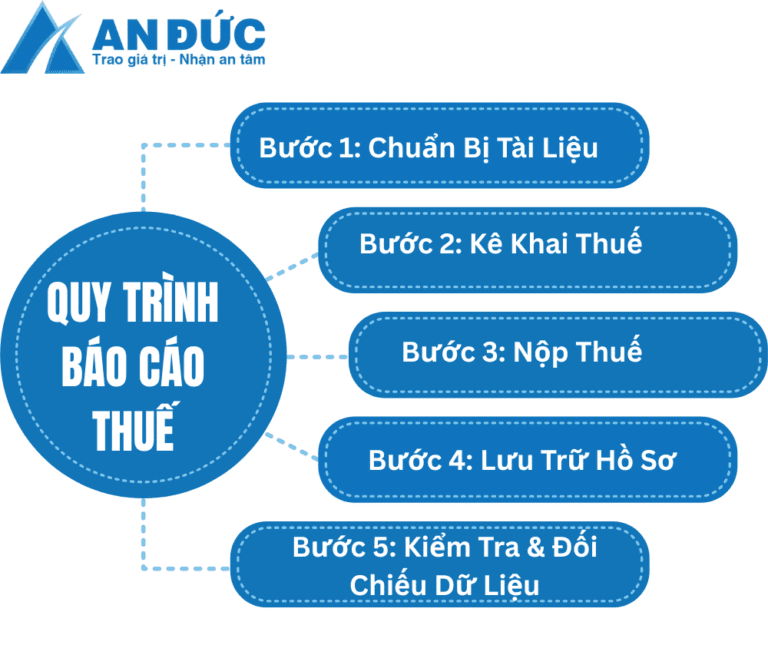

Quy Trình Báo Cáo Thuế Chuẩn Cho Doanh Nghiệp

Bước 1: Chuẩn Bị Tài Liệu

Đây là bước quan trọng nhất và ảnh hưởng trực tiếp đến tính chính xác của các báo cáo thuế. Doanh nghiệp cần:

Thu thập đầy đủ hóa đơn đầu vào – đầu ra, chứng từ thanh toán, hợp đồng mua bán, bảng lương.

Kiểm tra tính hợp lệ của hóa đơn (đúng thời điểm, đúng MST, không bị sai sót).

Sắp xếp sổ sách kế toán, bảng kê, biên bản đối chiếu công nợ.

Tổng hợp dữ liệu doanh thu – chi phí theo tháng hoặc theo quý.

Lưu ý: Hóa đơn không hợp lệ hoặc chứng từ thiếu có thể dẫn đến bị loại chi phí khi quyết toán thuế.

Bước 2: Kê Khai Thuế

Sau khi chuẩn bị đủ tài liệu, kế toán cần thực hiện kê khai các loại thuế sau:

Thuế GTGT (VAT): Kê khai theo tháng hoặc quý tùy doanh thu năm trước.

Thuế TNDN tạm tính: Dựa trên lợi nhuận sau chi phí hợp lý.

Thuế TNCN: Dựa trên tiền lương – tiền công của nhân viên và các khoản khấu trừ.

Các tờ khai được nộp qua cổng Thuế điện tử (eTax) theo mẫu của cơ quan thuế.

Trong bước này, yêu cầu:

Kiểm tra định khoản kế toán chính xác.

Đảm bảo số liệu khớp với sổ sách và báo cáo nội bộ.

Hạn nộp tờ khai đúng quy định để tránh phạt chậm nộp.

Bước 3: Nộp Thuế

Sau khi hoàn tất tờ khai, doanh nghiệp cần thực hiện nghĩa vụ nộp thuế:

Nộp qua ngân hàng hoặc qua cổng thuế điện tử.

Nếu phát sinh thuế GTGT, TNDN, TNCN… doanh nghiệp cần thanh toán đúng hạn để tránh:

Phạt chậm nộp 0.03%/ngày.

Bị khóa MST.

Ảnh hưởng uy tín doanh nghiệp.

Lưu ý quan trọng: Kho bạc Nhà nước cập nhật tiền nộp theo mã định danh, vì vậy thông tin trên giấy nộp tiền phải chính xác tuyệt đối.

Bước 4: Lưu Trữ Hồ Sơ

Mọi hồ sơ thuế sau khi kê khai và nộp thuế cần được lưu trữ cẩn thận:

Lưu tờ khai thuế, biên lai nộp thuế, bảng kê hóa đơn, hồ sơ quyết toán.

Lưu định dạng điện tử và bản cứng để phục vụ thanh tra thuế hoặc đối chiếu sau này.

Thời gian lưu trữ tối thiểu: 10 năm theo Luật Kế toán.

Tip nhỏ: Nhiều doanh nghiệp hiện nay sử dụng phần mềm lưu trữ online để đảm bảo dữ liệu không thất lạc.

Bước 5: Kiểm Tra & Đối Chiếu Dữ Liệu

Đây là bước giúp doanh nghiệp hạn chế rủi ro bị truy thu thuế:

Đối chiếu dữ liệu giữa sổ sách kế toán và tờ khai thuế.

Kiểm tra tính hợp lệ của các khoản chi phí được trừ.

Đối chiếu công nợ phải thu – phải trả.

Rà soát doanh thu, chi phí, khấu hao tài sản, phân bổ chi phí theo đúng quy định.

Bước này rất quan trọng để:

Phát hiện sai lệch trước khi cơ quan thuế thanh tra.

Giảm thiểu nguy cơ bị phạt hoặc truy thu.

Mẹo nhỏ: Doanh nghiệp có thể ủy quyền cho đại lý thuế uy tín như An Đức để đảm bảo toàn bộ quy trình trên được thực hiện đúng – đủ – kịp thời, tránh sai sót và rủi ro không đáng có.

LIÊN HỆ NGAY

Những Lưu Ý Quan Trọng Khi Báo Cáo Thuế

Cập Nhật Thông Tin Thuế

Luật thuế và các quy định liên quan đến thuế thường xuyên thay đổi vì thế doanh nghiệp cần cập nhật thường xuyên các thông tin về thuế để đảm bảo thực hiện đúng và đủ nghĩa vụ thuế tránh mắc phải những sai sót không mong muốn.

Doanh nghiệp cần phải thường xuyên cập nhật thông tin thuế qua Cổng thông tin thuế điện tử Tổng Cục Thuế Việt Nam

Sử Dụng Dịch Vụ Tư Vấn Thuế

Đối với các doanh nghiệp nhỏ hoặc chưa có bộ phận kế toán thuế chuyên trách, việc sử dụng dịch vụ tư vấn thuế là lựa chọn hiệu quả. Các chuyên gia sẽ giúp bạn thực hiện báo cáo thuế chính xác – đúng hạn – tối ưu chi phí, đồng thời hạn chế rủi ro khi cơ quan thuế kiểm tra.

Nếu bạn còn băng khoăn không biết nên lựa chọn dịch vụ tư vấn thuế nào thì hãy liên hệ ngay đến An Đức để được hỗ trợ và tư vấn chi tiết. Hãy yên tâm vì An Đức luôn minh bạch – nhanh chóng – đúng luật.

LIÊN HỆ NGAY: TẠI ĐÂY

Kiểm Tra và Đối Chiếu Thông Tin

Một sai lệch nhỏ giữa dữ liệu kế toán và tờ khai thuế cũng có thể dẫn đến truy thu hoặc phạt hành chính. Do đó, trước khi nộp báo cáo, hãy kiểm tra lại toàn bộ số liệu, chứng từ và hóa đơn để đảm bảo tính nhất quán và hợp lệ. Nếu có khó khăn về quá trình kiểm tra và đối chiếu thông tin thuế của doanh nghiệp mình thì hãy yên tâm liên hệ ngay cho An Đức để được hỗ trợ nhanh chóng và tiết kiệm chi phí.

Lập Kế Hoạch Tài Chính Dài Hạn

Báo cáo thuế không chỉ là nghĩa vụ hàng quý hay hàng năm, mà còn là nền tảng cho chiến lược tài chính dài hạn. Việc lên kế hoạch thuế giúp doanh nghiệp chủ động dòng tiền, dự báo lợi nhuận và hoạch định đầu tư hiệu quả hơn.

Một mẹo nhỏ cho bạn: Để đảm bảo quy trình báo cáo thuế luôn chính xác và tuân thủ đúng luật, bạn có thể liên hệ Đại lý Thuế An Đức để được tư vấn và hỗ trợ chi tiết.

Vì Sao Doanh Nghiệp Nên Chọn Dịch Vụ Báo Cáo Thuế Của An Đức

| Lý Do | Lợi Ích Mang Lại Cho Doanh Nghiệp |

|---|---|

| Kinh nghiệm hơn 10 năm trong lĩnh vực kế toán – thuế | Hiểu rõ đặc thù từng ngành nghề, đảm bảo tư vấn chính xác, phù hợp và sát thực tế. |

| Đội ngũ chuyên viên có chứng chỉ hành nghề | Thực hiện kê khai, quyết toán và xử lý tình huống thuế nhanh chóng, đúng quy định pháp luật. |

| Dịch vụ trọn gói – minh bạch chi phí | Không phát sinh phụ phí, có hợp đồng rõ ràng, cam kết hiệu quả và bảo mật thông tin. |

| Đại diện làm việc trực tiếp với cơ quan thuế | Tiết kiệm thời gian, giảm áp lực cho doanh nghiệp và hạn chế tối đa rủi ro khi thanh tra thuế. |

| Hỗ trợ thường xuyên – cập nhật liên tục | Doanh nghiệp luôn được thông báo sớm về thay đổi chính sách, quy định và ưu đãi thuế mới. |

An Đức không chỉ là đơn vị cung cấp dịch vụ kế toán – thuế, mà là đối tác đồng hành tin cậy giúp doanh nghiệp an tâm phát triển bền vững.

TƯ VẤN MIỄN PHÍ

Câu Hỏi Thường Gặp Khi Thực Hiện Báo Cáo Thuế Doanh Nghiệp

1. Doanh nghiệp mới thành lập có phải báo cáo thuế ngay không?

Có. Ngay cả khi chưa phát sinh doanh thu, doanh nghiệp vẫn phải nộp tờ khai thuế môn bài, và thực hiện báo cáo thuế theo tháng hoặc quý tùy quy định. Nếu bỏ kỳ, doanh nghiệp có thể bị phạt chậm nộp.

2. Không có phát sinh trong kỳ thì có cần nộp báo cáo thuế không?

Cần. Dù không phát sinh doanh thu – chi phí, doanh nghiệp vẫn phải nộp tờ khai “không phát sinh” để tránh bị phạt hành chính.

3. Khi nào doanh nghiệp phải quyết toán thuế?

Doanh nghiệp phải thực hiện quyết toán thuế mỗi năm một lần, bao gồm:

Quyết toán thuế TNDN

Quyết toán thuế TNCN

Báo cáo tài chính năm

Thời hạn nộp thường là chậm nhất ngày 31/3 của năm sau.

4. Nếu doanh nghiệp kê khai sai thì có thể điều chỉnh không?

Có. Doanh nghiệp được phép điều chỉnh tờ khai thuế đã nộp, nhưng:

Phải nộp lại tờ khai bổ sung theo mẫu

Có thể phát sinh truy thu thuế và phạt chậm nộp

Do đó việc kiểm tra và đối chiếu dữ liệu trước khi nộp là cực kỳ quan trọng.

5. Kế toán nội bộ có thể tự làm báo cáo thuế không?

Hoàn toàn có thể. Tuy nhiên, kế toán nội bộ thường chỉ xử lý sổ sách cơ bản. Trong khi đó, thuế thay đổi liên tục, vì vậy doanh nghiệp vẫn nên có đơn vị tư vấn thuế hỗ trợ để đảm bảo tuân thủ luật và tránh rủi ro khi thanh tra thuế.

6. Dịch vụ báo cáo thuế trọn gói của An Đức gồm những gì?

Kê khai thuế định kỳ (tháng/quý)

Lập và nộp báo cáo tài chính

Quyết toán thuế cuối năm

Đại diện làm việc với cơ quan thuế

Kiểm tra – đối chiếu hồ sơ

Tư vấn tối ưu thuế hợp pháp

Hỗ trợ hồ sơ khi cơ quan thuế thanh tra/kiểm tra

7. An Đức có cam kết bảo mật dữ liệu doanh nghiệp không?

Có. Tất cả thông tin khách hàng được bảo mật tuyệt đối theo chính sách nội bộ, không chia sẻ với bất kỳ bên thứ ba nào.

LIÊN HỆ NGAY

Giải Pháp Báo Cáo Thuế Toàn Diện Cho Doanh Nghiệp

Báo cáo thuế không chỉ là nghĩa vụ pháp lý mà còn là “bản đồ tài chính” giúp doanh nghiệp vận hành minh bạch và hiệu quả. Tuy nhiên, để đảm bảo mọi số liệu chính xác, đúng chuẩn quy định và tối ưu chi phí thuế, doanh nghiệp cần sự đồng hành từ một đơn vị chuyên nghiệp.

An Đức – Đại lý Thuế uy tín cam kết sẽ mang đến dịch vụ báo cáo thuế trọn gói – nhanh chóng – minh bạch – đúng chuẩn pháp lý, giúp doanh nghiệp an tâm phát triển bền vững mà không lo rủi ro về thuế.

Liên hệ ngay với An Đức để được tư vấn miễn phí và nhận báo giá dịch vụ báo cáo thuế cho doanh nghiệp phù hợp nhất.

Thạch Ngân – Đại lý thuế An Đức

Với những trải nghiệm đồng hành cùng đội ngũ kế toán – thuế, Thạch Ngân sở hữu lợi thế về góc nhìn thực tế về những quy định pháp luật hiện nay về lĩnh vực thuế – kế toán. Hiểu được cách vận hành hồ sơ, quy trình, và những “điểm nghẽn” mà người kinh doanh thường đối mặt, nên Thạch Ngân đã chuyển hóa các thông tin khô khan đó thành những bài viết có nội dung dễ đọc, dễ áp dụng và hữu ích cho việc quản lý, vận hành doanh nghiệp.