Các biên lai giấy theo hình thức tự in đặt in có những quy định nào được thay đổi và những lưu ý nổi bật nào hãy cùng An Đức tìm hiểu rõ hơn qua bài viết dưới đây.

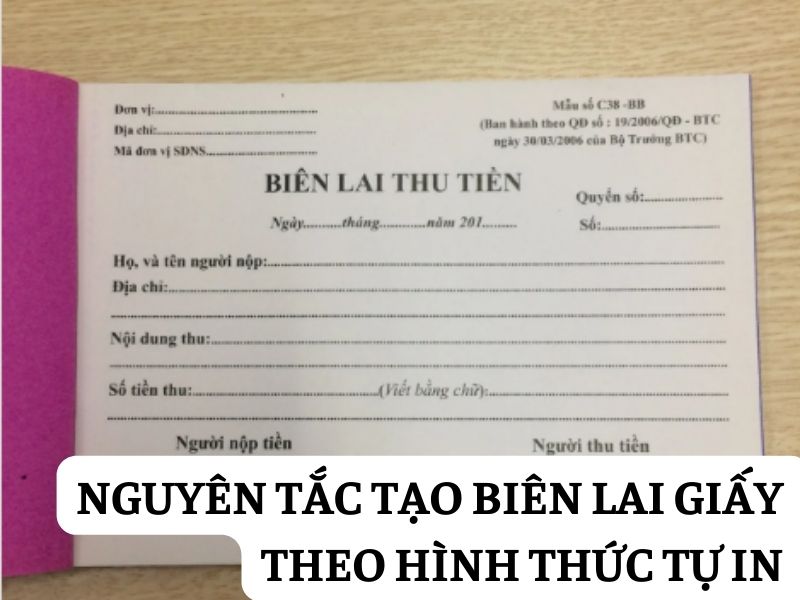

1. Nguyên tắc để tạo ra một biên lai giấy

- Dựa trên Điều 35 của Nghị định 123/2020/NĐ-CP, các biên lai giấy phát hành trong năm 2024 phải tuân thủ các nguyên tắc sau đây:

- Cục Thuế tạo biên lai dưới hình thức in theo yêu cầu (không in sẵn mệnh giá), được bán cho các tổ chức thu phí, lệ phí, đảm bảo giá bán bù đắp chi phí in ấn và phát hành.

- Khi có nhu cầu in biên lai, tổ chức thu phí hoặc lệ phí có thể chọn một tổ chức đủ điều kiện theo quy định để ký hợp đồng in biên lai thu phí hoặc lệ phí

- Khi tự in biên lai, tổ chức thu phí hoặc lệ phí phải đáp ứng các điều kiện sau:

- Sở hữu hệ thống thiết bị (bao gồm máy tính, máy in) đảm bảo khả năng in và lập biên lai khi thu tiền phí hoặc lệ phí.

- Là đơn vị kế toán theo quy định của Luật Kế toán và có phần mềm tự in biên lai để dữ liệu của biên lai có thể chuyển vào phần mềm kế toán để thực hiện các kê khai theo quy định.

* Hệ thống tự in cần đáp ứng các yêu sau:

Việc đánh số thứ tự trên mỗi hóa đơn tự động thực hiện. Mỗi bản sao hóa đơn được in ra chỉ một lần sau khi hệ thống tự động đánh số thứ tự.. Nếu in ra từ lần thứ hai trở đi, bản sao phải được ghi nhận.

2. Thông báo về việc phát hành biên lai in và tự in trong năm 2024

2.1. Thông báo về việc phát hành biên lai in và tự in của tổ chức thu phí, lệ phí

2.2. Phát hành biên lai của cơ quan Thuế

2.3. Chi tiết về hông báo phát hành biên lai

Văn bản pháp luật quy định nhiệm vụ, chức năng, quyền hạn của cơ quan quản lý nhà nước có thu phí và lệ phí.

Thông tin cụ thể bao gồm:

Thông tin về tổ chức hoặc cơ quan được ủy quyền thu phí, lệ phí, hoặc được ủy nhiệm lập biên lai thu phí, lệ phí, bao gồm tên, mã số thuế, và địa chỉ.

Danh sách các loại biên lai sử dụng, kèm theo biên lai mẫu. Biên lai mẫu phải được in chính xác và đủ các tiêu chí trên mỗi liên (phần) của biên lai (dành cho người nộp phí hoặc lệ phí), Biên lai mẫu có thể được nhận dạng bằng cách kiểm tra số hiệu biên lai. Số hiệu biên lai mẫu là một dãy các chữ số 0 hoặc có chữ “Mẫu” được in/đóng dấu.

Ngày bắt đầu sử dụng biên lai.

Để hoàn thành thủ tục đăng ký sử dụng biên lai, quý vị cần cung cấp đầy đủ thông tin về nơi in biên lai (đối với biên lai đặt in) và tên, mã số thuế (MST) của đơn vị cung cấp phần mềm tự in biên lai (đối với biên lai tự in).

Ngày lập thông báo phát hành; họ và tên , chữ ký xác nhận đại diện pháp lý và con dấu của tổ chức.

Lưu ý: Trong trường hợp thay đổi toàn bộ hoặc một số chỉ tiêu về hình thức và nội dung của biên lai (bao gồm cả nội dung bắt buộc và không bắt buộc), tổ chức thu phí hoặc lệ phí phải gửi thông báo phát hành mới theo hướng dẫn tại Mục 2.3, trừ trường hợp chỉ tiêu về ngày bắt đầu sử dụng.

Thông báo phát hành biên lai phải tuân thủ theo Mẫu số 02/PH-BLG Phụ lục IA, được ban hành kèm theo Nghị định 123/2020/NĐ-CP.